軽減税率が執行される前に請求書の見直し

消費税率が8%から10%に上がりますが、それに伴い請求書の様式も変更しなければいけません。

今までの請求書とどのような点が異なるのか、具体的にどうすればよいのか、税理士が解説していきます。

軽減税率とは

今回の消費税率改正では「軽減税率(消費税軽減税率制度)」というものが執行されます。

2019年10月から消費税が8%から10%になるのは冒頭で述べたとおりです。

しかし、生活必需品まで増税すると国民の生活を経済的に逼迫させる危険性もあるため、特定の商品やサービスは8%のままに据え置かれます。

この軽減税率の執行に伴い、「どの商品やサービスが軽減税率の対象になるのか・ならないのか」を明確に請求書などに記載する必要があるため、経理的な事務処理や請求書の様式もそれに対応しなければいけないというわけです。

軽減税率によって変わる事務処理

軽減税率の対象となるのは飲食料品や週2回以上発行される新聞で、これらの商品やサービスは2019年10月の税率改正執行後も8%のままに据え置かれます。

ちなみに、飲食料品でも酒類や外食(イートインを含む)は生活必需品とみなされず、軽減税率も適用されないのでご注意ください。

ここでポイントとなるのは、仕入れや販売の際に、税率が異なるものが混在するケースがあるという点です。

お弁当屋さんを例に挙げてみましょう。

お弁当を作るためにはお米や肉、野菜などの材料、容器などを仕入れる必要があります。

調理するためには水や電気も必要です。

また、お店によってはお酒を置いているケースもあるでしょう。

お米や肉、野菜などの材料やお茶などの飲料は食料品のため軽減税率の対象となり、消費税率8%で仕入れることができます。

容器の代金や水道代、電気代などは食料品でないため消費税率は10%。

お酒も軽減税率の対象外となるため10%です。

作ったお弁当を店頭でお客さんに販売する場合は軽減税率の対象となるので8%、お酒は対象外なので10%で販売することになります。

このように、商品やサービスを売買する際に異なる税率のものが混在する可能性があるので、品目ごとに税率がわかるように事務処理しなければなりません。

物やサービスを販売する際に軽減税率対象品目が含まれている場合は請求書や領収書、レシート、納品書にその旨を明示した上で、税率ごとに合計した金額を記載する必要があります。

複数税率に対応したレジを導入し、商品ごとの価格や税率を登録するといった対応をしなければいけない場合もあります。

仕入れや支払いの際には、税率ごとに分けられた形式の納品書や請求書が発行されますので、誤りがないかを確認しましょう。

軽減税率の導入によって変わる請求書の記載

それでは軽減税率の導入によってどのように請求書の様式を変えなければいけないのか、具体例を交えて解説します。

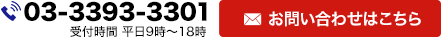

今までの請求書

2019年9月30日までの期間であれば、今までの請求書を用いても問題ありません。

税込み価格を請求額として明示します。

区分記載請求書

軽減税率が執行されるのに伴い、「区分記載請求書等保存方式」に則った請求書を発行する必要が出てきます。

2019年10月1日〜2023年9月30日の期間は以下の例のように軽減税率の対象品目を明示した上で、10%税率対象品の合計金額と8%税率対象品の合計金額をそれぞれ記載した形式の請求書を発行します。

なお、標準税率対象品目のみを取り扱っている場合は、従来の様式の請求書を使用することも可能です。

ただし、税率10%で計算することを忘れないようにしましょう。

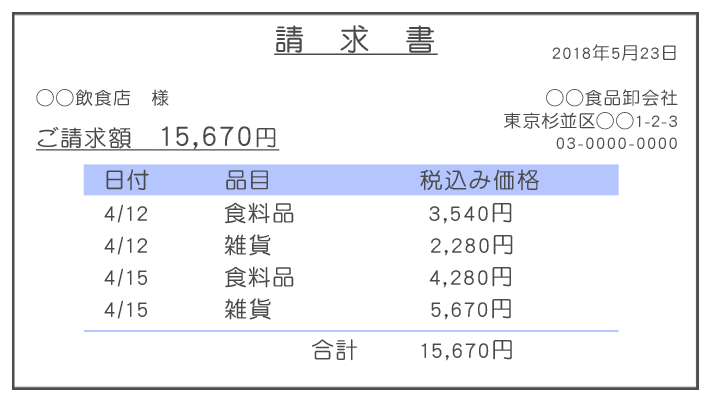

適格請求書

2023年10月からは「適格請求書等保存方式(インボイス制度)」が導入されます。

原則として課税事業者(消費税を納付する義務がある法人や個人事業主)は適格請求書を発行するようにしなければいけません。

そもそも、この制度は売り手が買い手に対して正確な適用税率や消費税額などを伝えることを目的として導入されるもので、税率別の合計金額とともに、税率ごとの消費税額も記載する必要があります。

この適格請求書は税務署で「適格請求書発行事業者」の登録を受けた課税事業者のみが発行を許されていて、請求書には登録番号も記載しなければいけません。

区分記載請求書の種類

区分記載請求書は以下のような表示パターンのいずれかを採用することができます。

ご自身が使いやすい方式を選択しましょう。

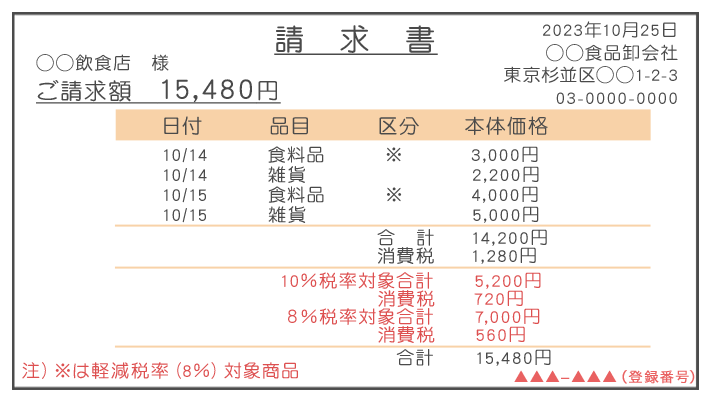

記号・番号等を使用した場合の区分記載請求書の記載

記号や番号などを使用して区分記載を行います。

軽減税率対象品目の横に「※」などの記号を付し、欄外に「※は軽減税率対象品」といった記載することで区別することが可能です。

(出典;『中小企業のための消費税軽減税率制度導入と消費税転嫁対策』)

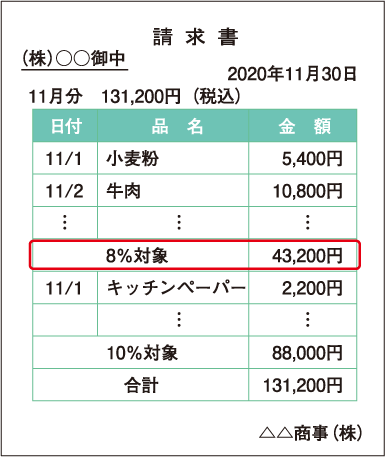

同一請求書内で消費税率ごとに商品を区分して記載

同じ請求書のなかで、標準税率対象品目と軽減税率対象品目をグループに分けて記載する方法です。それぞれの区分の下に税込みの合計金額を記載します。

(出典;『中小企業のための消費税軽減税率制度導入と消費税転嫁対策』)

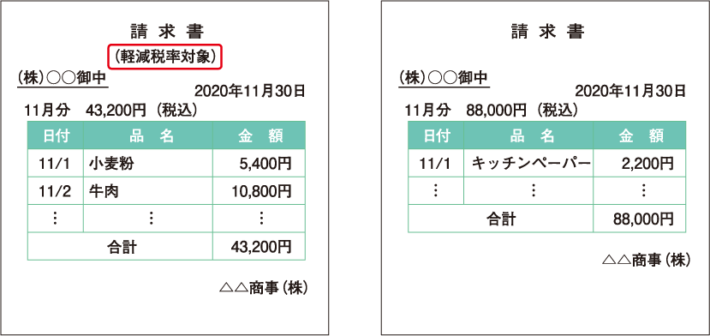

消費税率ごとに区分記載請求書を分けて発行する

標準税率対象品目と軽減税率対象品目を別の請求書として発行することも可能です。

軽減税率対象品目の請求書には「軽減税率対象」と明記します。

(出典;『中小企業のための消費税軽減税率制度導入と消費税転嫁対策』)

請求書を2枚作成しなければいけませんが、この方式であれば従来の請求書に近い形式で請求書を発行することができます。

(出典;『中小企業のための消費税軽減税率制度導入と消費税転嫁対策』)

なお、領収書やレシートに関しても区分記載に移行する必要がありますので、抜けや漏れがないよう対応しましょう。

区分記載請求書の知っておきたいこと

仕入税額控除を受けるためには請求書が必要となりますが、請求書が区分記載請求書の形式になっていない請求書が発行されることも考えられます。

この場合は、発行を受けた事業者が取引の事実に基づいて軽減税率の対象品目の区分を明記し、税率ごとの合計金額を追記することで、仕入税額控除を受けることが可能です。

また、3万円以下の少額取引の場合、あるいは自動販売機などから商品を購入したケースや仕入先から請求書が発行されなかったケースなどのやむを得ない事情がある場合は、必要事項を記載した帳簿の保存のみで仕入税額控除を受けられます。

まとめ

軽減税率が導入されることで、事務処理が複雑になります。

請求書や領収書、レシートなどを発行する際に判断に困ったり、うっかり記載を漏らしてしまったりということもあり得るでしょう。

今一度不備がないよう確認し、事務処理の方法などをマニュアル化したり、ロールプレイングなどを行ったりして、従業員への周知徹底も行いましょう。

また、区分記載請求書を導入しても、4年後には適格請求書に移行しなければいけません。

2019年10月から最終段階である適格請求書を導入すれば、手間やコストも削減できます。

「自社製品はどうなるのか?」「どのように移行したら良いのか?」迷った場合は税理士に相談してみてください。

会社の状況や取り扱われている商品・サービスに合わせてアドバイスさせていただきます。

ゼッタイ得する

ゼッタイ得する